El “Mono-Tech” sustituye e integra en un solo pago, de corresponder, el Impuesto a las Ganancias, el Impuesto al Valor Agregado y los Recursos de la Seguridad Social.

El Poder Ejecutivo envió a Diputados el proyecto de ley que tiene por objeto fomentar la exportación de conocimiento y talento argentino, así como también brindar un marco normativo a los sujetos que realicen “e-Sports” o deportes electrónicos, creando un régimen tributario simplificado y un régimen cambiario para pequeños contribuyentes tecnológicos (“mono-tech”).

El Régimen Simplificado, cuya creación se impulsa, se encuentra destinado a los pequeños contribuyentes que realicen actividades relativas a la Economía del Conocimiento, y a aquellos que efectúen cualquier tipo de prestación de servicios, siempre que estas actividades sean realizadas en el país pero su utilización o explotación efectiva se lleve a cabo en el exterior, incluyendo a las intervenciones que se desarrollen en el “metaverso”.

También quedan comprendidos en este nuevo Régimen Simplificado los ingresos derivados por el ejercicio de “eSports” o deportes electrónicos.

El “Mono-Tech” sustituye e integra en un solo pago, de corresponder, el Impuesto a las Ganancias, el Impuesto al Valor Agregado y los Recursos de la Seguridad Social; y para el caso en el que el contribuyente se encuentre comprendido por otras actividades en el Régimen Simplificado para Pequeños Contribuyentes (RS), se establecen disposiciones tendientes a la compatibilización de uno con otro.

pl_monotech_msj-pen-2-2023Régimen Cambiario Mono-Tech

Se posibilita que los «Pequeños Contribuyentes Tecnológicos» queden exceptuados de la obligación de liquidar las divisas percibidas por las actividades alcanzadas por la presente medida en el Mercado Libre de Cambios (MLC).

Los Pequeños Contribuyentes adheridos al “Mono-Tech” deberán depositar las sumas obtenidas por el ejercicio de las actividades incluidas en el referido Régimen, en una Cuenta Especial en moneda extranjera, en los términos que establezca el BCRA para su operatividad.

A los efectos de operativizar las excepciones relativas al presente régimen, la AFIP deberá comunicar al Banco Central la inscripción en el “Mono-Tech” en forma inmediata y por medios informáticos.

Régimen Simplificado Mono-Tech

El proyecto presentado en Diputados establece un régimen tributario integrado y simplificado relativo al impuesto a las ganancias, al impuesto al valor agregado y al sistema previsional, destinado a los Pequeños Contribuyentes que realicen actividades de la economía del conocimiento enunciadas en el artículo 2º de la Ley N° 27.506 y/o efectúen cualquier tipo de prestación de servicios. En todos los supuestos, deben tratarse de actividades desarrolladas en el país cuya utilización o explotación efectiva se lleve a cabo en el exterior.

También quedan comprendidos los Pequeños Contribuyentes que participen en competiciones organizadas a nivel profesional, multijugador y de diferentes disciplinas de videojuegos con acceso desde diferentes dispositivos y plataformas de forma “online” u “offline”, en los términos que disponga la reglamentación (“e-Sports” o deportes electrónicos).

Las actividades enunciadas estarán incluidas en el “Mono-Tech” solamente cuando originen ingresos brutos cuyo cobro provenga del exterior, debiéndose cumplir el requisito de depositar las sumas obtenidas por el ejercicio de dichas actividades en una Cuenta Especial en moneda extranjera, en los términos que establezca, para su operatividad, el BCRA.

Sujetos alcanzados (“Pequeños Contribuyentes Tecnológicos”)

Quedan alcanzados por el régimen simplificado Mono-Tech, las personas humanas residentes en el país que obtengan ingresos por las actividades mencionadas, siempre que los ingresos brutos devengados por tales conceptos en los doce (12) meses calendario inmediatos anteriores a la fecha de adhesión al “Mono-Tech” sean inferiores o iguales a un equivalente de USD 30.000.-

Igual condición se deberá cumplir para permanecer en el “Mono-Tech” con relación a la suma de tales ingresos brutos devengados en los últimos doce (12) meses inmediatos anteriores a la obtención de cada nuevo ingreso bruto, incluido este último.

Compatibilidad con otros impuestos

El “Mono-Tech” será compatible con otros regímenes tributarios en los que se encuentre inscripto el contribuyente, siempre que las actividades por las que bajo ellos tribute sean diferentes a aquellas alcanzadas por la presente ley.

Respecto de tales actividades deberá cumplirse, de corresponder, con las obligaciones y deberes impositivos y previsionales establecidos por esos regímenes.

En caso que el contribuyente adherido al “Mono-Tech” también se encuentre inscripto en el Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias, el monto establecido para la Categoría 4 del presente régimen sustituirá el impuesto integrado y las cotizaciones previsionales que le corresponda tributar por el Monotributo «normal».

Las operaciones de los contribuyentes adheridos al “Mono-Tech” que tributen bajo este régimen se encuentran exentas del Impuesto a las Ganancias y del Impuesto al Valor Agregado (IVA), así como de cualquier impuesto que en el futuro los sustituya.

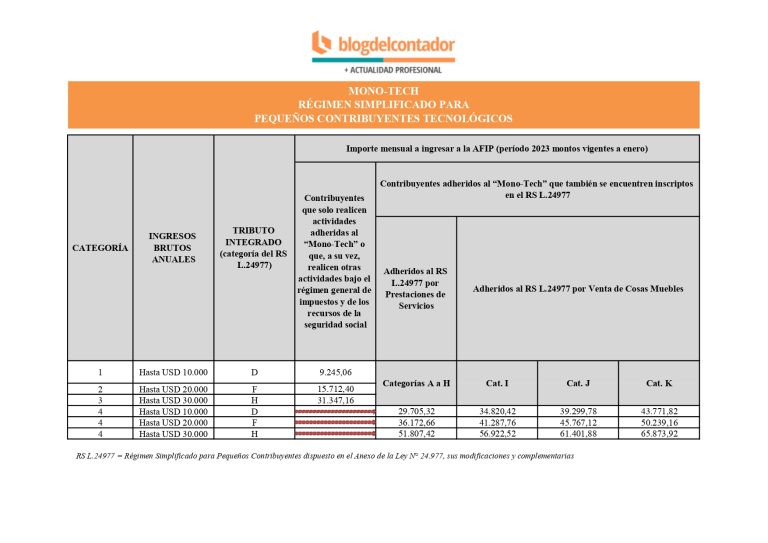

Montos mensuales a pagar

El tributo integrado ascenderá al monto total del impuesto integrado y las cotizaciones previsionales que corresponda a la categoría del Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N°. 24.977, sus modificaciones y complementarias, que para cada caso se indica, para la actividad de prestación de servicios:

a. Contribuyentes que solo realicen actividades adheridas al “Mono-Tech” o que, a su vez, realicen otras actividades bajo el régimen general de impuestos y de los recursos de la seguridad social:

| CATEGORÍA | INGRESOS BRUTOS ANUALES | TRIBUTO INTEGRADO (categoría del Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias) |

|---|---|---|

| 1 | Hasta USD 10.000 | D |

| 2 | Hasta USD 20.000 | F |

| 3 | Hasta USD 30.000 | H |

CATEGORÍA INGRESOS BRUTOS

ANUALES TRIBUTO INTEGRADO

(categoría del Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias)

1 Hasta USD 10.000 D

2 Hasta USD 20.000 F

3 Hasta USD 30.000 H

b. Contribuyentes adheridos al “Mono-Tech” que también se encuentren inscriptos en el Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias:

Categoría 4: deberá adicionarse al tributo integrado que proceda para la Categoría 1, 2 o 3 de la tabla obrante en el inciso anterior, en función de los ingresos brutos devengados por las actividades «Mono-Tech», el monto del impuesto integrado que corresponda a la Categoría H del referido Régimen Simplificado para la actividad de prestación de servicios. Cuando el contribuyente esté adherido al Régimen Simplificado en las Categorías I, J o K, el monto a adicionar será el impuesto integrado de la categoría en la que se encuentre inscripto.

Cabe destacar que si el Pequeño Contribuyente se adhiere al “Mono-Tech” por ingresos derivados exclusivamente de premios por la realización de “e-sports” o deportes electrónicos, el tributo integrado ascenderá al monto del impuesto integrado que corresponda a la categoría del Régimen Simplificado para Pequeños Contribuyentes dispuesto en el Anexo de la Ley N°24.977, sus modificaciones y complementarias, que proceda conforme a la tabla consignada precedentemente. Es decir, estará eximido de ingresar las cotizaciones previsionales fijas a la seguridad social y obra social.

Recategorización

A la finalización de cada semestre calendario (enero/junio y julio/diciembre), el “Pequeño Contribuyente Tecnológico” deberá calcular los ingresos brutos originados en las actividades previstas en la ley, acumulados en los doce (12) meses inmediatos anteriores. Cuando ese parámetro supere o sea inferior al límite de su categoría quedará encuadrado en la categoría que le corresponda a partir del segundo mes inmediato siguiente al último mes del semestre respectivo.

En el caso de inicio de actividades, el pequeño contribuyente que opte por adherir al “MonoTech” deberá encuadrarse en la categoría que le corresponda de conformidad a una estimación razonable de los ingresos a obtener.

Transcurridos seis (6) meses, deberá proceder a anualizar los ingresos brutos obtenidos en dicho período, a efectos de confirmar su categorización o determinar su recategorización o exclusión del régimen, de acuerdo con las cifras obtenidas, debiendo, en su caso, ingresar el importe mensual correspondiente a su nueva categoría a partir del segundo mes siguiente al del último mes del período indicado.

Cuando la adhesión al “Mono-Tech” se produzca con posterioridad al inicio de las actividades indicadas pero antes de transcurridos doce (12) meses, el contribuyente deberá proceder a anualizar los ingresos brutos obtenidos en el período precedente al acto de adhesión, valor que determinará la categoría en que resultará encuadrado.

Cuando hubieren transcurridos doce (12) meses o más desde el inicio de tales actividades, se considerarán los ingresos brutos acumulados en los últimos doce (12) meses anteriores a la adhesión.

Asignaciones Familiares

Los sujetos adheridos al “Mono-Tech” podrán acceder a las prestaciones derivadas del Régimen de Asignaciones Familiares, con las limitaciones y en las condiciones aplicables a los Pequeños Contribuyentes adheridos al mencionado Régimen Simplificado.

Fuente: Blogdelcontador