Un fallo de la Corte apoyó la postura de la AFIP de utilizar como parámetro de vida útil probable el plazo de 50 años para un electroducto.

Un reciente fallo de la Corte Suprema de Justicia apoyó la postura de la AFIP, de utilizar como parámetro de vida útil probable el plazo de 50 años, para un electroducto construido por una empresa. El contribuyente había descontado de amortización un importe mayor, para la determinación del impuesto a las ganancias. Eso lo hizo porque estimó que la vida útil del bien sería de 15 años y no de 50.

El rechazo por parte de la AFIP se basó en que la empresa no pudo apoyar su postura en informes técnicos que resultaran categóricos, que fueron presentados en la sede administrativa. Lógicamente, al disminuir los años de la vida útil del bien la deducción que hizo la empresa en las declaraciones del impuesto a las ganancias dieron como resultado menores impuestos a pagar.

La ley de impuesto a las ganancias establece como principio general que el plazo de amortización de los bienes de uso debe ser determinado de acuerdo a su vida útil probable.

Este tiempo representa el período durante el cual el bien es utilizable en condiciones económicamente provechosas; es decir, no se trata de establecer el tiempo en que el bien puede ser usado, sino aquel en el que su uso resulte eficiente desde el punto de vista económico, en síntesis, el tiempo que debe estimarse es el de la vida económicamente útil.

La determinación de la vida útil de los bienes de uso a los fines de la amortización en el impuesto a las ganancias se encuentra definida por la estimación que razonable y ponderadamente efectúe el contribuyente y esa ponderación se verá reflejada en el cálculo del impuesto contenido en la declaración jurada. Sin embargo, la AFIP tiene facultades para impugnarla, apoyándose en motivos categóricos, que demuestren claramente la ausencia de razonabilidad en el cálculo de la vida útil efectuado por el contribuyente o su notorio apartamiento de los criterios contables que fueron tenidos en cuenta.

Qué dice la AFIP

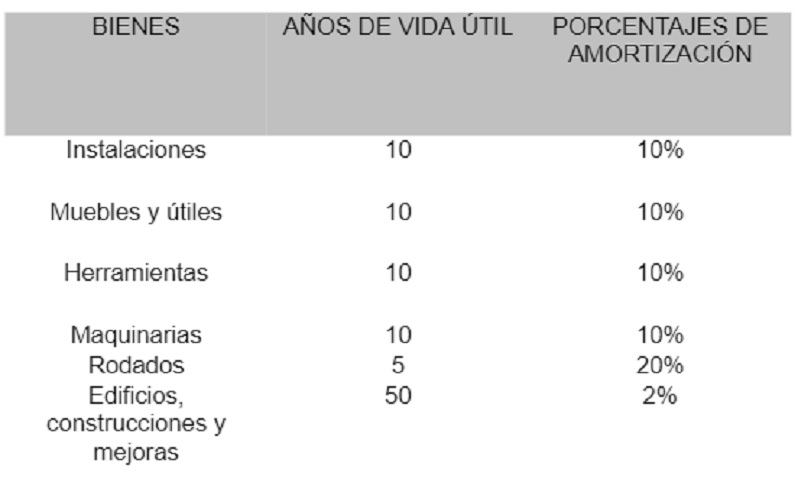

La ley admite deducir en concepto de amortización impositiva anual para compensar el desgaste de los bienes – excepto inmuebles – empleados por el contribuyente para producir ganancias gravadas, el importe que resulte de dividir el costo o valor de adquisición de los bienes por un número igual a los años de vida útil probable de los mismos.

Asimismo las amortizaciones cuya deducción se acepta se pueden descontar anualmente a los efectos impositivos, aun cuando el contribuyente no hubiera contabilizado importe alguno por ese concepto y cualquiera fuere el resultado que arroje el ejercicio comercial.

El artículo 88 establece expresamente, lo siguiente: “En concepto de amortización impositiva anual para compensar el desgaste de los bienes -excepto inmuebles- empleados por el contribuyente para producir ganancias gravadas, se admitirá deducir la suma que resulte de acuerdo con las siguientes normas:1) Se dividirá el costo o valor de adquisición de los bienes por un número igual a los años de vida útil probable de los mismos. La AFIP podrá admitir un procedimiento distinto (unidades producidas, horas trabajadas, etcétera) cuando razones de orden técnico lo justifiquen.

2) A la cuota de amortización ordinaria calculada conforme con lo dispuesto en el apartado anterior, o a la cuota de amortización efectuada por el contribuyente con arreglo a normas especiales, se le aplicará el índice de actualización mencionado en el artículo 93, referido a la fecha de adquisición o construcción que indique la tabla elaborada por la AFIP para el mes al que corresponda la fecha de cierre del período fiscal que se liquida. El importe así obtenido será la amortización anual deducible.”

Qué porcentajes acepta la AFIP

El ajuste por inflación

El ajuste de los bienes de uso se encontraba suspendido por la ley 24.073, de la época de la convertibilidad, con la sanción de la última reforma tributaria realizada por el gobierno anterior, a través de la ley 27.430, se habilitó a poder efectuar las actualizaciones de los valores de costo de los siguientes bienes:

Bienes de uso, sean muebles o inmuebles

Bienes inmateriales, como por ejemplo: marcas; llaves; patentes; derechos de concesión; etc.

Acciones; cuotas de participaciones societarias, de fondos de inversión; fideicomisos financieros; etc.

Sin embargo, a pesar de significar un avance, existe un requisito que es un gran limitante: se exige que los bienes para poder quedar habilitados a ser actualizados sean aquellos que ingresaron al patrimonio a partir del 1 de enero de 2018.

Para poder ejercer el derecho legítimo que le asiste a cualquier contribuyente, por los bienes que se incorporaron antes de esa fecha existió por un año la opción de “Revaluó” que fuera dada por la ley 27.430, que podría ser ejercida por única vez para los cierres de ejercicio finalizados desde el 31 de diciembre de 2017, inclusive.

Para eso era necesario pagar un impuesto; dicho de otra manera, fue necesario pagar un tributo para poder ejercer un derecho. El período comprendido por este ajuste oneroso llegó hasta el cierre de ejercicio ocurrido el 30 de noviembre de 2017.

La actualización vigente, para las incorporaciones efectuadas desde el 1 de enero de 2018, se aplica para el momento en que se vende el bien, autorizándose a ajustarse su costo y de esta manera pagando menos impuesto a las Ganancias; y para el cálculo de las amortizaciones que se deducen anualmente en el mismo tributo.

Este ajuste también puede practicarse en los casos de “venta y reemplazo”, previstos en la ley de Ganancias. Con este mecanismo se permite imputar la utilidad obtenida por la venta de un bien de uso, a la compra de otro bien de uso, a pesar de que no sea del mismo tipo.

De esta forma, el tributo no se paga en el momento de la transferencia, sino que se traslada ya que se va pagando con el transcurrir del tiempo mediante menores amortizaciones que se calculan en el futuro por el nuevo bien.

Asimismo, el mecanismo de la compra mediante la modalidad de leasing, que no es muy utilizado en el país, permite adelantar las amortizaciones a los plazos de vigencia del contrato, que es de tres años. De esta manera, los bienes de uso adquiridos bajo esa modalidad pueden ser descontados anticipadamente en tres cuotas en lugar de diez, por ejemplo para el caso de automóviles y en lugar de diez para las maquinarias.

Fuente:iprofesional