Através de la RG 5422/2023 se prorroga el vencimiento de las obligaciones de pago correspondientes a los trabajadores autónomos, hasta las fechas que para cada caso se indican:

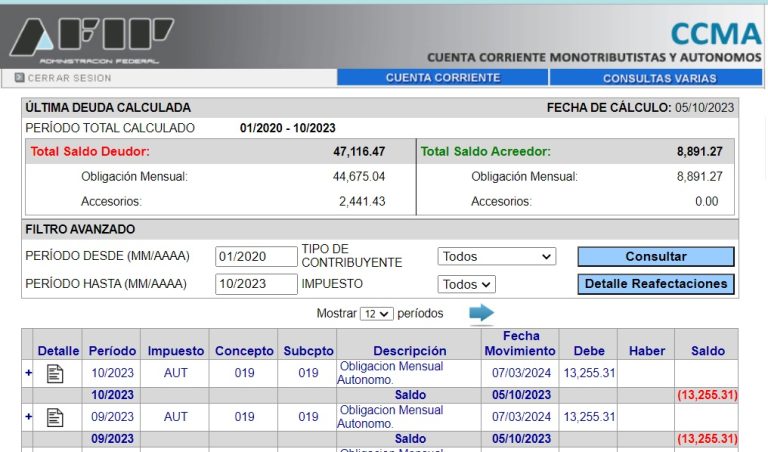

Autónomos excepto para aquellos sujetos que realicen la dirección, administración o conducción de sociedades comerciales o civiles, regulares o irregulares, y socios de sociedades de cualquier tipo.

Vencimientos de Septiembre y Octubre 2023: del 5 al 7 de marzo 2024.

Vencimiento de Noviembre y Diciembre 2023: del 5 al 9 de abril 2024.

Esta prorroga ya se puede visualizar en el servicio CCMA de AFIP.

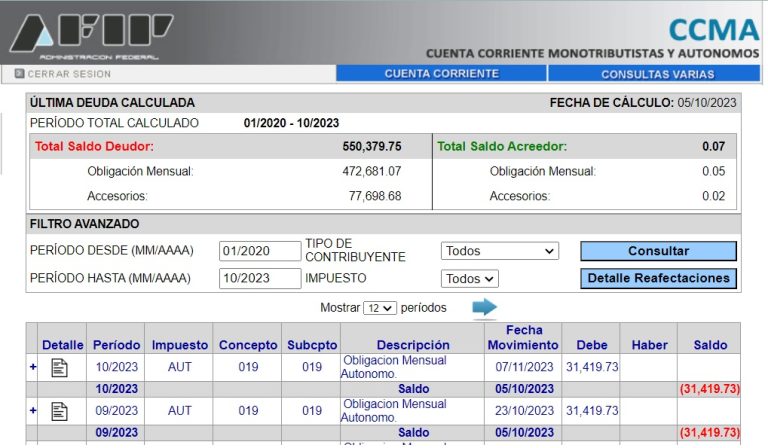

Autónomos que realicen la dirección, administración o conducción de sociedades comerciales o civiles, regulares o irregulares, y socios de sociedades de cualquier tipo.

Vencimientos de Septiembre 2023: 23 de octubre 2023 para todas las CUITs.

Esta prorroga también se puede visualizar en el servicio CCMA de AFIP.

Caso especial Autónomos que realicen la dirección, administración o conducción de sociedades comerciales o civiles, regulares o irregulares, y socios de sociedades de cualquier tipo pero que a su vez estén jubilados. En estos casos aunque continúen en actividad regirá la prórroga extendida, prima la condición de jubilados.

Autónomos prorroga del vencimiento y dudas a partir de septiembre 2023.

¿Pagar o no pagar?

Como varias de la medidas que fueron publicadas en el último mes, la duda principal que genera esta prorroga es que importe deberá abonarse en los meses de marzo y abril de 2024. Recordemos que los valores de autónomos se actualizan en forma trimestral y no existen certezas sobre si los mismos serán o no actualizados y la RG 5422 solo menciona en su Art. 1 solo “Prorrogar el vencimiento de las obligaciones de pago correspondientes a los trabajadores autónomos,…”.

Como siempre, lo ideal es hablarlo con el cliente y que el decida, sabiendo que podría existir la posibilidad de un incremento en el valor de esas cuotas en el futuro.

Pago de Autónomos y el Cómputo de la deducción especial en Ganancias

El cómputo de la deducción especial será procedente en la medida en que la totalidad de los aportes correspondientes a los meses enero a diciembre del período fiscal que se declara, se encuentren ingresados hasta la fecha de vencimiento general para la presentación de la declaración jurada o se hallen incluidos en planes de facilidades de pago vigentes.

Fuente: contadoresenred