A través de la RN 9/2024 se amplía el mecanismo de compensación de los saldos deudores y acreedores correspondientes al Impuesto de Sellos, en los casos de actos, contratos u operaciones formalizados mediante instrumentos privados.

Asimismo se incorporan al procedimiento digital de demandas de repetición a los créditos provenientes del Impuesto de Sellos correspondiente a actos, contratos u operaciones instrumentados privadamente cuya declaración jurada presentada para la liquidación y pago del impuesto se encuentre anulada.

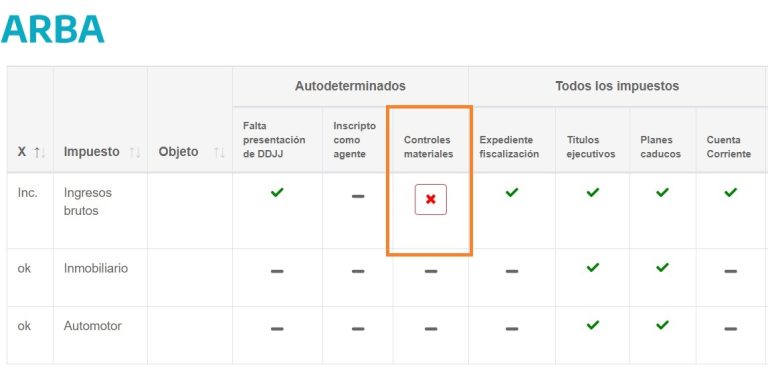

Sin embargo y pese a que ARBA continúa incorporando impuestos en el sistema de compensación la realidad de muchos contribuyentes que posee saldos a favor con el fisco provincial es que al momento de querer realizarla se encuentran con la traba de que el contribuyente no pasa los “controles materiales” y que lamentablemente son informados en forma bastante genérica.

Importante: de no reunirse los requisitos necesarios para la tramitación web de las solicitudes de compensación tratándose de los Impuestos Inmobiliario – en sus Componentes Básico y Complementario- y a los Automotores – respecto de vehículos automotores y embarcaciones deportivas o de recreación-, los interesados podrán continuar requiriendo la compensación de manera presencial.

Instructivo compensación

instructivocompensacionesweb_1ARBA Compensación de saldos se incorpora el Impuesto de Sellos – Resolución Normativa 9/2024

VISTO el expediente N° 22700-0014316/2023, por el que se propicia modificar las Resoluciones Normativas N° 52/2020 y modificatorias y N° 28/2023, y

CONSIDERANDO: Que el artículo 102 del Código Fiscal –Ley Nº 10397 (T.O. 2011) y modificatorias- establece que la Agencia de Recaudación debe compensar, de oficio o a pedido de los contribuyentes o responsables, los saldos acreedores con las deudas o saldos deudores de gravámenes respecto de los cuales resulta Autoridad de Aplicación;

Que mediante la Resolución Normativa N° 52/2020 y modificatorias se reglamentó el artículo citado, regulando los procedimientos que pueden observar los interesados a fin de solicitar a este organismo la realización de compensaciones con relación a los Impuestos Inmobiliario –en sus Componentes Básico y Complementario-, a los Automotores -respecto de vehículos automotores y embarcaciones deportivas o de recreación-, sobre los Ingresos Brutos –tanto en el caso de contribuyentes como de agentes de recaudación del gravamen- y de Sellos -exclusivamente en el caso de determinados agentes de recaudación-;

Que en el Capítulo II de la referida Resolución Normativa se establece el trámite web para la formalización de tales procedimientos, el que se realiza íntegramente, y de manera automatizada, a través del sitio oficial de internet de esta Agencia de Recaudación, permitiendo estandarizar los controles a realizar por parte de este organismo y contribuyendo a la simplificación y agilización de los procedimientos, y a una actuación más eficiente por parte de esta Administración Tributaria;

Que el artículo 133 del Código citado dispone que los contribuyentes o responsables podrán interponer ante esta Autoridad de Aplicación demandas de repetición de los gravámenes y sus accesorios, cuando consideren que el pago hubiere sido efectuado en forma indebida o sin causa, siempre que el mismo se encuentre debidamente rendido ante este organismo por las entidades bancarias u oficinas habilitadas encargadas de su percepción y que, habiéndose efectuado las pertinentes 16/02/2024 compensaciones de oficio de conformidad a lo previsto en el artículo 102 del mismo cuerpo normativo, subsista un crédito a favor de dichos sujetos;

Que, a través de la Resolución Normativa N° 28/2023, esta Autoridad de Aplicación implementó el procedimiento web para la presentación, tramitación y resolución de las demandas de repetición de los Impuestos Inmobiliario –en sus Componentes Básico y Complementario–, y a los Automotores –excepto las referidas a embarcaciones deportivas o de recreación–;

Que, en el marco de las referidas demandas de repetición, a fin de efectuar las compensaciones que correspondan conforme lo prescripto en los artículos 102 y 141 del Código Fiscal –Ley Nº 10397 (T.O. 2011) y modificatorias-, resultan de aplicación, en lo pertinente, los artículos 2°, 4°, 5°, 6°, 7° y 8° de la Resolución Normativa N° 52/2020 y modificatorias;

Que los últimos desarrollos operativos alcanzados por este organismo permiten, en la presente instancia, ampliar el mecanismo reglamentado en el Capítulo II de la Resolución Normativa N° 52/2020 y modificatorias, extendiendo su aplicación a la compensación de saldos correspondientes al Impuesto de Sellos, en los casos de actos, contratos u operaciones formalizados mediante instrumentos privados;

Que, asimismo, los nuevos avances logrados en el funcionamiento de los sistemas que esta Agencia de Recaudación administra han posibilitado mejorar los controles automáticos que se realizan para determinar la procedencia del trámite web indicado, ampliando de este modo el universo de casos que podrán acceder a la referida modalidad de compensación;

Que, sin perjuicio de lo expuesto, los controles mencionados serán aplicados por esta Agencia de Recaudación, en el marco de dicho trámite web de compensación, para delimitar el alcance de los créditos a favor del contribuyente que podrán ser compensados;

Que, de no reunirse los requisitos necesarios para la tramitación web de las solicitudes de compensación mencionadas, y tratándose de los Impuestos Inmobiliario – en sus Componentes Básico y Complementario- y a los Automotores – respecto de vehículos automotores y embarcaciones deportivas o de recreación-, los interesados podrán continuar requiriendo la compensación de manera presencial, a través de los Centros de Servicios Locales de esta Agencia de Recaudación, con el alcance que se regula en el Capítulo III de la Resolución Normativa N° 52/2020 y modificatorias, ya citada, o interponer demanda de repetición, cualquiera sea el gravamen involucrado;

Que las modificaciones que aquí se impulsan resultan acordes a la promoción de las buenas prácticas en la gestión de los procesos y al objetivo permanente de simplificación tributaria perseguido por esta Agencia de Recaudación; y encuentran su fundamento en la previsión contenida en el artículo 180 de la Ley N° 14880 –Impositiva para el ejercicio fiscal 2017- que encomienda “a la Agencia de Recaudación de la Provincia de Buenos Aires continuar con el impulso de la digitalización de aquellos trámites y procedimientos en los que intervenga”;

Que, finalmente, corresponde readecuar en similar sentido el texto de la Resolución Normativa N° 28/2023;

Que han tomado intervención la Contaduría General de la Provincia, Fiscalía de Estado, Asesoría General de Gobierno, la Subdirección Ejecutiva de Recaudación y Catastro, la Subdirección Ejecutiva de Acciones Territoriales y Servicios, la Subdirección Ejecutiva de Administración y Tecnologia y la Subdirección Ejecutiva de Asuntos Jurídicos;

Que la presente se dicta en uso de las atribuciones conferidas por la Ley Nº 13766 y modificatorias;

Por ello, EL DIRECTOR EJECUTIVO DE LA AGENCIA DE RECAUDACIÓN DE LA PROVINCIA DE BUENOS AIRES RESUELVE

ARTÍCULO 1°. Sustituir el artículo 1° de la Resolución Normativa N° 52/2020 y modificatorias, por el siguiente: “ARTÍCULO 1°. Establecer que los sujetos que revistan o hubieran revestido el carácter de contribuyentes o responsables podrán requerir a esta Agencia de Recaudación la compensación de saldos acreedores con saldos deudores correspondientes a los Impuestos Inmobiliario –en sus Componentes Básico y Complementario–, a los Automotores –en lo que concierne a vehículos automotores y a embarcaciones deportivas o de recreación–, sobre los Ingresos Brutos –como contribuyentes locales o sujetos al régimen del Convenio Multilateral– y de Sellos –exclusivamente en el caso de actos, contratos u operaciones instrumentados privadamente-; de acuerdo a lo establecido en la presente Resolución Normativa. Lo dispuesto en el párrafo anterior también resultará aplicable a los sujetos que revistan o hubieran revestido el carácter de agentes de recaudación de los Impuestos sobre los Ingresos Brutos y/o de Sellos –excepto los encargados de Registros Seccionales de la Dirección Nacional de los Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios y los Escribanos Públicos–, cuando se trate de saldos acreedores y deudores derivados de su actuación en tal carácter.”

ARTÍCULO 2°. Sustituir el artículo 5° de la Resolución Normativa N° 52/2020 y modificatorias, por el siguiente: “ARTÍCULO 5°. Los saldos a favor del contribuyente o responsable se aplicarán, en primer término, a la cancelación de los saldos deudores no prescriptos de la misma obligación tributaria, comenzando por los más antiguos. A tal fin, se considerará como “misma obligación”:

– En el caso del componente Básico del Impuesto Inmobiliario: a los saldos acreedores y saldos deudores, por cualquiera de los conceptos del artículo 2°, correspondientes al mismo inmueble;

– En el caso del componente Complementario del Impuesto Inmobiliario: a los saldos acreedores y saldos deudores, por cualquiera de los conceptos del artículo 2°, correspondientes al mismo conjunto de inmuebles, según planta;

– En el caso del Impuesto a los Automotores –tanto respecto de vehículos automotores como de embarcaciones deportivas o de recreación: a los saldos acreedores y saldos deudores, por cualquiera de los conceptos del artículo 2°, correspondientes al mismo vehículo o embarcación;

– En el caso de contribuyentes del Impuesto sobre los Ingresos Brutos: a los saldos acreedores y deudores, por cualquiera de los conceptos del artículo 2°, correspondientes a una misma Clave Única de Identificación Tributaria (CUIT); – En el caso del Impuesto de Sellos correspondiente a actos, contratos u operaciones instrumentados privadamente: a los saldos acreedores y saldos deudores, por cualquiera de los conceptos del artículo 2°, correspondientes al mismo acto, contrato u operación.

– En el caso de agentes de recaudación de los Impuestos sobre los Ingresos Brutos y de Sellos: a los saldos acreedores y deudores, por cualquiera de los conceptos del artículo 2°, correspondientes a una misma Clave Única de Identificación Tributaria (CUIT), régimen (percepción–retención / quincenal– mensual) y actividad (código del régimen de recaudación por el que actúen)”.

ARTÍCULO 3°. Sustituir el artículo 11 de la Resolución Normativa N° 52/2020 y modificatorias, por el siguiente: “ARTÍCULO 11. La aplicación informática verificará, de manera automática, el cumplimiento de las siguientes condiciones, según la información obrante en las bases de datos de este organismo: 1) Que el contribuyente o agente de recaudación de los Impuestos sobre los Ingresos Brutos y/o de Sellos -excepto Escribanos Públicos y Encargados de Registros Seccionales de la Dirección Nacional de Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios- haya presentado las declaraciones juradas del tributo que le correspondan en ese carácter, con relación a la totalidad de los anticipos o períodos vencidos, respectivamente; 2) Que el interesado no registre deuda en instancia judicial –excepto la incorporada en planes de pago vigentes-, incluida en un plan de pagos judicial caduco, o prejudicial caduco de agentes por defraudación. A los efectos previstos en este inciso, se considerarán las deudas de los agentes de recaudación de los Impuestos sobre los Ingresos Brutos y de Sellos -excepto Escribanos Públicos y Encargados de Registros Seccionales de la Dirección Nacional de Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios-; 3) No encontrarse el contribuyente sujeto a concurso preventivo o quiebra; 4) En el caso de los agentes de recaudación de los Impuestos sobre los Ingresos Brutos y/o de Sellos -excepto Escribanos Públicos y Encargados de Registros Seccionales de la Dirección Nacional de Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios-, que hayan cumplido con su inscripción en tal carácter, según lo establecido en la Resolución Normativa Nº 53/2010 y modificatorias; 5) Que, en el caso de los Impuestos Inmobiliario -en su Componente Básico- y a los Automotores –tanto respecto de vehículos automotores como de embarcaciones deportivas o de recreación-, el carácter de contribuyente respecto de los bienes de que se trate se encuentre registrado en las bases de datos de esta Agencia de Recaudación, mediante la asociación de la CUIT, CUIL o CDI del interesado a los mismos”.

ARTÍCULO 4°. Sustituir el artículo 12 de la Resolución Normativa N° 52/2020 y modificatorias, por el siguiente: “ARTÍCULO 12. Verificado el cumplimiento de las condiciones indicadas en el artículo anterior, y a fin de efectuar las compensaciones que correspondan de acuerdo a lo previsto en los artículos 102 y 141 del Código Fiscal -Ley N° 10397 (T.O. 2011) y modificatorias- a través del procedimiento automático reglamentado en este Capítulo, el sistema considerará, únicamente, los créditos del contribuyente que reúnan las siguientes características: 1) En el caso de créditos provenientes de los Impuestos Inmobiliario –en su Componente Básico- y a los Automotores –tanto respecto de vehículos automotores como de embarcaciones deportivas o de recreación-: que el interesado registre el cien por ciento (100%) de responsabilidad tributaria sobre el bien del cual provengan los créditos; 2) En el caso de créditos provenientes de los Impuestos Inmobiliario –en su Componente Básico- y a los Automotores –tanto respecto de vehículos automotores como de embarcaciones deportivas o de recreación-: que se encuentre registrada la fecha de inicio de la responsabilidad tributaria del interesado respecto del bien del cual provengan los créditos; 3) Si el contribuyente revistiera el carácter de agente de recaudación de los Impuestos sobre los Ingresos Brutos y/o de Sellos -excepto Escribanos Públicos y Encargados de Registros Seccionales de la Dirección Nacional de Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios-, que los créditos en tal condición provengan del pago doble de una misma obligación, conforme lo previsto en el artículo 4°, inciso d) de la Resolución Normativa N° 54/2018 (o aquella que en el futuro la modifique o sustituya); 4) En el caso de créditos en el carácter de agente de recaudación de los Impuestos sobre los Ingresos Brutos y/o de Sellos -excepto Escribanos Públicos y Encargados de Registros Seccionales de la Dirección Nacional de Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios-, y/o de contribuyente del Impuesto sobre los Ingresos Brutos, que el sujeto no se encuentre alcanzado, en tal/es condición/es, a un procedimiento de fiscalización en curso en cualquiera de sus instancias; 5) Si el interesado revistiera el carácter de contribuyente del Impuesto sobre los Ingresos Brutos, que sus créditos en tal condición posean una antigüedad mayor a los dos (2) meses, sin computar el mes en que se formula la solicitud; 6) En el caso de créditos en el carácter de contribuyente del Impuesto sobre los Ingresos Brutos: a) Que, en el caso de contribuyentes Responsables Inscriptos en el Impuesto al Valor Agregado, la diferencia entre los ingresos declarados en el Impuesto sobre los Ingresos Brutos y los declarados en el citado impuesto nacional, no represente más del uno por ciento (1%) o menos del menos uno por ciento (-1%) de éstos últimos; b) Que el contribuyente no haya poseído cuentas abiertas en entidades bancarias o financieras de cotitularidad con otro/s contribuyente/s inscripto/s en el Impuesto sobre los Ingresos Brutos; c) Que, en el caso de contribuyentes respecto de los cuales no se cuente con información de ingresos declarados en el Impuesto al Valor Agregado, la diferencia entre las acreditaciones en cuentas abiertas en entidades bancarias o financieras y los ingresos declarados en el Impuesto sobre los Ingresos Brutos de dicho sujeto, no represente más del veinte por ciento (20%) de las primeras; d) Que el contribuyente no haya recibido devoluciones de retenciones sobre acreditaciones bancarias efectuadas por parte de los agentes de recaudación o contraasientos por error de las entidades bancarias que no hubieran podido ser conciliados por esta Agencia de Recaudación; e) Que la diferencia entre las percepciones y retenciones declaradas por el contribuyente y las declaradas por los agentes de recaudación respecto de los mismos períodos, no superen el uno por ciento (1%) ni resulten inferiores al veinte por ciento (20%); f) Que la alícuota aplicada por el contribuyente en sus declaraciones juradas para el pago del Impuesto sobre los Ingresos Brutos respecto de la actividad sea la establecida en las normas legales vigentes que correspondan. Los parámetros previstos en los subincisos a) a f) de este inciso serán controlados por esta Agencia de Recaudación abarcando los últimos cuatro (4) ejercicios anuales finalizados y los anticipos vencidos del ejercicio fiscal en curso. Las condiciones materiales previstas en este inciso también se considerarán cumplimentadas cuando se registren inobservancias que, por su insignificancia, sean consideradas por las dependencias de esta Agencia competentes para resolver sobre la admisión del trámite, como carentes de la posibilidad de causar perjuicio al Fisco; 7) En el caso de créditos provenientes del Impuesto de Sellos correspondiente a actos, contratos u operaciones instrumentados privadamente: que la declaración jurada presentada para la liquidación y pago del impuesto se encuentre anulada, de corresponder. La referida anulación no será necesaria cuando existan pagos en exceso o el pago del impuesto esté a cargo del interesado como único obligado, de acuerdo a lo previsto en las normas legales vigentes”.

ARTÍCULO 5°. Incorporar en la Resolución Normativa N° 52/2020 y modificatorias, como artículo 12 bis, el siguiente: “ARTÍCULO 12 bis. El interesado podrá solicitar la anulación de la declaración jurada presentada para la liquidación y pago del Impuesto de Sellos a la que se hace referencia en el inciso 7) del artículo anterior, en el marco de una demanda de repetición o a través del “Sistema Integral de Reclamos y Consultas” (SIRyC), disponible en el sitio oficial de Internet de esta Agencia de Recaudación (www.arba.gob.ar), al que deberá ingresar utilizando sus Clave Única de Identificación Tributaria (CUIT) y Clave de Identificación Tributaria (CIT). Con la solicitud deberá acompañarse copia del acto, contrato u operación instrumentado privadamente. Cuando existan distintos sujetos legalmente obligados al pago del Impuesto de Sellos, la solicitud deberá ser suscripta por todas las partes intervinientes en el acto, contrato u operación, y en la misma deberá autorizarse al interesado a requerir la compensación del crédito correspondiente. Cuando las solicitudes de anulación se formalicen a través del “Sistema Integral de Reclamos y Consultas” (SIRyC), la documentación mencionada deberá remitirse de manera digitalizada, en formato PDF. El interesado deberá conservar en su poder los documentos originales y exhibirlos ante cualquier requerimiento de esta Autoridad de Aplicación. El desistimiento de la demanda de repetición que se produzca como consecuencia de lo previsto en el artículo 16 de la presente no afectará la validez de la solicitud de anulación de la declaración jurada ni la autorización mencionadas en este artículo, que se hubieran formalizado en el marco de la misma”.

ARTÍCULO 6°. Sustituir el artículo 16 de la Resolución Normativa N° 52/2020 y modificatorias, por el siguiente: “ARTÍCULO 16. La solicitud de compensación mediante el procedimiento establecido en este Capítulo, por conceptos y períodos incluidos en una demanda de repetición previa, implicará el desistimiento de esta última, exclusivamente respecto de tales conceptos y períodos, salvo en los casos en que, al momento de realizar la compensación de acuerdo al procedimiento aquí establecido, se haya dictado resolución en el marco de la demanda de repetición por parte del juez administrativo de primera instancia”.

ARTÍCULO 7°. Incorporar en el artículo 8° de la Resolución Normativa N° 28/2023, el siguiente inciso 7): “7) En el caso de créditos provenientes del Impuesto de Sellos correspondiente a actos, contratos u operaciones instrumentados privadamente: que la declaración jurada presentada para la liquidación y pago del impuesto se encuentre anulada, de corresponder. La referida anulación no será necesaria cuando existan pagos en exceso o el pago del impuesto esté a cargo del interesado como único obligado, de acuerdo a lo previsto en las normas legales vigentes”.

ARTÍCULO 8°. Incorporar en la Resolución Normativa N° 28/2023, como artículo 8 bis, el siguiente: “ARTÍCULO 8 bis. El interesado podrá solicitar la anulación de la declaración jurada presentada para la liquidación y pago del Impuesto de Sellos a la que se hace referencia en el inciso 7) del artículo anterior, en el marco de una demanda de repetición o a través del “Sistema Integral de Reclamos y Consultas” (SIRyC), disponible en el sitio oficial de Internet de esta Agencia de Recaudación (www.arba.gob.ar), al que deberá ingresar utilizando sus Clave Única de Identificación Tributaria (CUIT) y Clave de Identificación Tributaria (CIT). Con la solicitud deberá acompañarse copia del acto, contrato u operación instrumentado privadamente. Cuando existan distintos sujetos legalmente obligados al pago del Impuesto de Sellos, la solicitud deberá ser suscripta por todas las partes intervinientes en el acto, contrato u operación, y en la misma se deberá autorizar al interesado a requerir la compensación del crédito correspondiente. Cuando las solicitudes de anulación se formalicen a través del “Sistema Integral de Reclamos y Consultas” (SIRyC), la documentación mencionada deberá remitirse de manera digitalizada, en formato PDF. El interesado deberá conservar en su poder los documentos originales y exhibirlos ante cualquier requerimiento de esta Autoridad de Aplicación”.

ARTÍCULO 9°. La presente Resolución Normativa comenzará a regir a partir del día de su publicación en el Boletín Oficial.

ARTÍCULO 10. Compensación Registrar, comunicar, publicar, dar al Boletín Oficial y al SINDMA. Cumplido, archivar.

Fuente: contadoresenred