La Administración Federal de Ingresos Públicos (AFIP) publicó una serie de aclaraciones en lo que respecta a la importación de datos del Libro de IVA Digital.

Es importante destacar que el Libro de IVA Digital mantiene la misma estructura de datos que la que se utiliza para la presentación del Régimen Informativo de Compras y Ventas, pero que existen algunas validaciones diferentes en pocos casos puntuales, explica el Organismo en su sitio web.

Si en “datos iniciales”, se tildó la opción “importación definitiva de bienes”, “importación de servicios” o “compras de bienes usados o material reciclable”, se deberá generar un archivo de importación para cada uno de ellos, teniendo en cuenta los siguientes diseños de registro, al margen de considerar los diseños de las compras no contenidas en los enunciados anteriores:

Para compras

Diseño de Registro Compras e Importación de Bienes- Cabecera

Diseño de Registro Compras – Alícuotas

Para importación de bienes

Diseño de Registro Compras e Importación de Bienes- Cabecera

Diseño de Registro Importaciones de Bienes – Alícuotas

Para importación de servicios

Diseño de Registro – Importaciones de Servicios

Para compras de bienes usados y materiales reciclables

Diseño de Registro Compras e Importación de Bienes- Cabecera

Diseño de Registro Compras – Alícuotas

Consideraciones particulares

Se adecuó el sistema de Libro de IVA Digital para considerar en la opción «no corresponde» del campo “código de concepto” el valor ‘ ‘ (un espacio en blanco) o “0”, de manera similar al Régimen de Información de Compras y Ventas, donde se aceptaban indistintamente aquellos valores.

En cuanto a la moneda de emisión, como la información disponible en AFIP se expone en moneda original, los datos que se informen en el Libro de IVA Digital también deberán ingresarse en moneda original. Está previsto que el sistema para la generación de la presentación efectúe los cálculos en Pesos ARS.

Transitoriamente y con carácter de excepción, se admitirá la presentación del monto en pesos, código de moneda que corresponda y tipo de cambio igual a 1. Se habilitará una opción, en la próxima versión de la aplicación, para informar los importes convertidos a pesos, en lugar de los montos en moneda original.

Las liquidaciones primarias de granos deben registrarse con los siguientes valores: tipo de comprobante, 033; punto de venta, cero; número de comprobante, últimos 8 dígitos del COE.

De no existir intermediarios se debe cargar la CUIT del informante (comprador), en este caso el emisor del comprobante y completar el importe correspondiente a la comisión con 0 $. En caso de importación, ses carga la CUIT del informante y luego se completa con valores en 0. En carga manual, la CUIT del informante se visualiza automáticamente.

Debe existir un ordenamiento respecto a los registros de los archivos «comprobantes» y «alícuotas», motivo por el cual los registros de cabecera y alícuotas del comprobante deben ser informados en orden. Para los comprobantes B o C, se debe informar en el campo «cantidad de alícuotas» el valor 0.

En el caso de importación de bienes, no se registrará la factura del exterior, sino el despacho de importación.

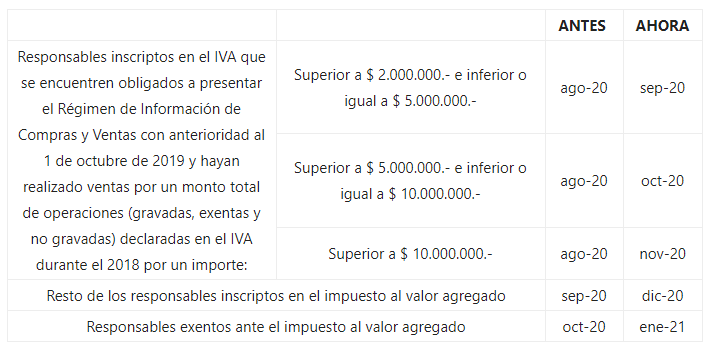

Nuevo cronograma

La AFIP dispuso prorrogar la entrada en vigencia del libro de iva digital para el último grupo que estaba prevista su obligación a partir del período agosto 2020.

Así lo estableció la RG 4796 publicada en el Boletín Oficial.

Puntualmente, se prorroga la entrada en vigencia del libro de iva digital para los responsables inscriptos que estuvieran obligados al régimen de información de compras y ventas con anterioridad al 1° de octubre de 2019, y hayan efectuado operaciones (gravadas, exentas y no gravadas) declaradas en el impuesto durante el año calendario 2018 por un importe total neto de impuestos y tasas superior a $2.000.000.-

A tal fin se determina el nuevo calendario de entrada en vigencia según se detalla a continuación:

a) Superior a $ 2.000.000.- e inferior o igual a $ 5.000.000.-: a partir del período septiembre de 2020

b) Superior a $ 5.000.000.- e inferior o igual a $ 10.000.000.-: a partir del período octubre de 2020.

c) Superior a $ 10.000.000.-: a partir del período noviembre de 2020.

d) Para el resto de los responsables inscriptos en el impuesto al valor agregado: a partir del período diciembre de 2020.

e) Para los responsables exentos ante el impuesto al valor agregado: a partir del período enero de 2021

Nuevo Calendario

Fuente: Blog del Contador