El proyecto de ley presentado por el Gobierno en Diputados propone modificaciones en el Monotributo, incluyendo la unificación de categorías para vendedores y prestadores de servicios, actualizando parámetros de facturación y montos a ingresar por impuestos, jubilación y obra social.

El Gobierno presentó en Diputados esta semana el Proyecto de Ley de Medidas Fiscales Paliativas y Relevantes en el cual se incorporan modificaciones en el Régimen Simplificado para Pequeños Contribuyentes (Monotributo), a fin de actualizar parámetros y montos a ingresar por el impuesto, el aporte jubilatorio y la obra social.

Para comenzar el análisis y antes de entrar a los detalles del proyecto, destacamos algunas de las opciones de mejora que le faltan al proyecto y que, en nuestra opinión son fundamentales y sumamente necesarias:

- Eliminar la espera de tres años calendarios para volver al régimen, ya que es un gran desincentivo a pasar al régimen general. Además, de que es más caro tributar por el régimen general, el miedo a excluirse también se ve incrementado por la necesidad de esperar tres años calendarios completos para retornar al simplificado. Afecta mucho a quienes se tienen que excluir por trabajos puntuales que determinan la exclusión pero que en el corto plazo podrían seguir estando en el Monotributo.

- Contemplar que aquellos pequeños contribuyentes que pasan a estar dentro de los nuevos parámetros puedan reingresar al Monotributo sin restricciones. Similar al anterior, quien ya fue excluido por superar los topes anteriores, no podrían volver inmediatamente al régimen simplificado si esto no está expresamente establecido en la ley.

- Incorporar la opción de reingresar a quienes fueron excluidos o renunciaron a partir del 1 de enero y que no superan los nuevos topes. Al actualizarse las escalas en forma retroactiva al 1° de enero de este año, quienes han sido excluidos o renunciaron por superar los parámetros vigentes deberían poder reingresar contemplando la categoría que le corresponda de acuerdo a la facturación del año 2023.

- Incluir actualización de parámetros y montos a ingresar por IPC en forma trimestral e incorporar dos períodos de recategorización para que las mismas sean en forma trimestral.

Como principal novedad, el mencionado proyecto prevé la unificación de las categorías de venta de bienes y de locaciones de servicios para los últimos tramos. Es decir, quienes presten servicios podrán tener ingresos máximos al mismo nivel que quienes vendan bienes sin quedar excluidos del régimen.

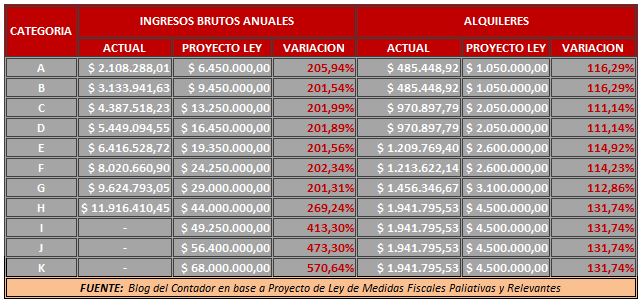

Actualmente, las categorías I, J y K son exclusivas para los contribuyentes que venden cosas muebles y por ende tienen más margen de facturación que los prestadores y locadores de servicios. A partir de la reforma propuesta, quedarían todos incluidos hasta la categoría K, la máxima del régimen simplificado.

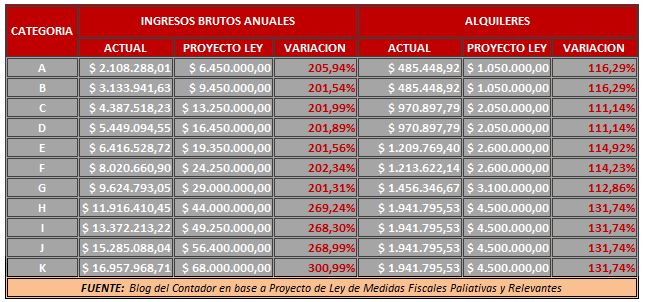

Aparte, se modifica el precio máximo unitario de venta, solo en los casos de venta de cosas muebles, llevándolo de $180.589,67 a $385.000, aumentándolo un 113,2%. En el caso de los alquileres devengados se prevé una actualización que va del 116% al 131% de acuerdo a cada categoría.

Asimismo, para el caso de los asociados a cooperativas de trabajo, se elimina la exención del pago del componente impositivo para los sujetos cuyos ingresos brutos anuales no superen la suma máxima para la Categoría A

Los nuevos topes de facturación definidos en el presente proyecto fijan en $68.000.000.- para prestaciones de servicios y para venta de cosas muebles. Esto representa incrementos que van del 200% al 300% según cada categoría.

Por su parte, y como mencionamos antes, los más beneficiados serían los contribuyentes que tienen declarada actividad de servicios y que están al borde de la exclusión. En estos casos el tope pasaría de los $11.916.410.- actuales a $68.000.000.- lo que representa un incremento del 571%.

VARIACIÓN CATEGORÍA VENTA DE COSAS MUEBLES. Las categorías I, J y K actualmente son exclusivas de la actividad venta de bienes. En el cuadro siguiente se muestra la variación de acuerdo a la categoría H, máxima vigente actualmente.

VARIACIÓN CATEGORÍA LOCACIONES DE SERVICIOS.

El proyecto autoriza al Poder Ejecutivo nacional a bonificar -en una o más mensualidades hasta un veinte por ciento (20%) del impuesto integrado total a ingresar en un ejercicio anual, a aquellos pequeños contribuyentes que cumplan con una determinada modalidad de pago o que guarden estricto cumplimiento con sus obligaciones formales y materiales.

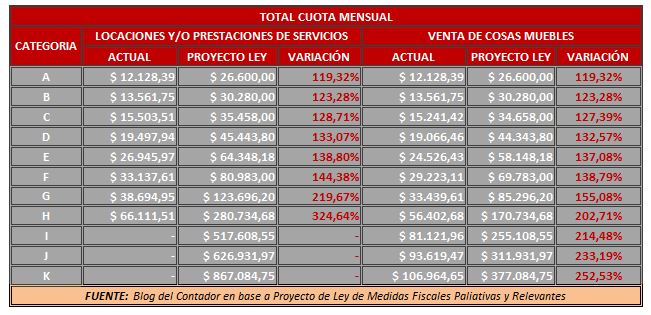

Por otra parte, las cuotas a pagar mensualmente irán desde $26.600.- para la categoría A a $867.084,75.- para la categoría más alta de servicios y a $377.084,75.- para venta de bienes.

Cabe destacar que en el caso de prestaciones de servicios la variación iría del 119% al 324% considerando la categoría H como la máxima de acuerdo a lo que es actualmente. No obstante, las categorías más altas según el proyecto quedarían en $517.608.- para la categoría I, $626.931.- para la categoría J y $867.084.- para la categoría mayor.

Por lo tanto, aquel pequeño contribuyente que se ubique en la categoría K, la más alta para servicios y venta de bienes según el proyecto, podrá facturar hasta $68.000.000.- anuales, un promedio de $5.666.666.- mensuales pagando una cuota total de $867.084.- si es prestación de servicios, lo que representa un 15,3% del máximo de facturación. Tratándose de venta de bienes, pagará una cuota mensual de $377.084.- representando este número un 6,65% del tope de ingresos mensuales.

Según el proyecto el aporte con destino al Sistema Integrado Previsional Argentino (SIPA) será de pesos nueve mil ochocientos ($ 9.800), para la Categoría A, incrementándose en un diez por ciento (10%) en las sucesivas categorías hasta la Categoría F inclusive, y en un cuarenta por ciento (40%) en las sucesivas categorías a partir de la Categoría G inclusive. En todos los casos, el incremento se realiza respecto del importe correspondiente a la categoría inmediata inferior.

Es importante aclarar que no se generarían importes retroactivos a pagar ya si bien el proyecto prevé que los parámetros se actualicen a partir del 1° de enero, también dispone que los cambios en los montos de las cuotas a ingresar sea a partir del primer mes siguiente al de la publicación de la ley.

El proyecto de ley faculta al Poder Ejecutivo a incrementar, durante el período fiscal 2024 los montos máximos de facturación, los montos de alquileres devengados y los importes del impuesto integrado a ingresar, correspondientes a cada categoría de pequeño contribuyente, así como las cotizaciones previsionales y el precio máximo unitario de venta.

Al respecto, se fija un límite por el cual los importes del impuesto integrado a ingresar, correspondientes a cada categoría de pequeño contribuyente, así como las cotizaciones previsionales en ningún caso podrán aumentarse en un porcentaje mayor al porcentaje de aumento que se establezca para el importe máximo de facturación de cada categoría.

Más allá de estas facultades, se mantiene la actualización anual automática conforme la movilidad jubilatoria. En este caso, al haberse establecido la nueva fórmula de los jubilados en base al IPC, entonces también se adecuarían por este índice las categorías y montos a ingresar de los monotributistas.

ProyectoLeyMedidasFiscales_abr24-1Fuente: blogdelcontador